„Insurtech Global Outlook 2021“ Studie von NTT DATA

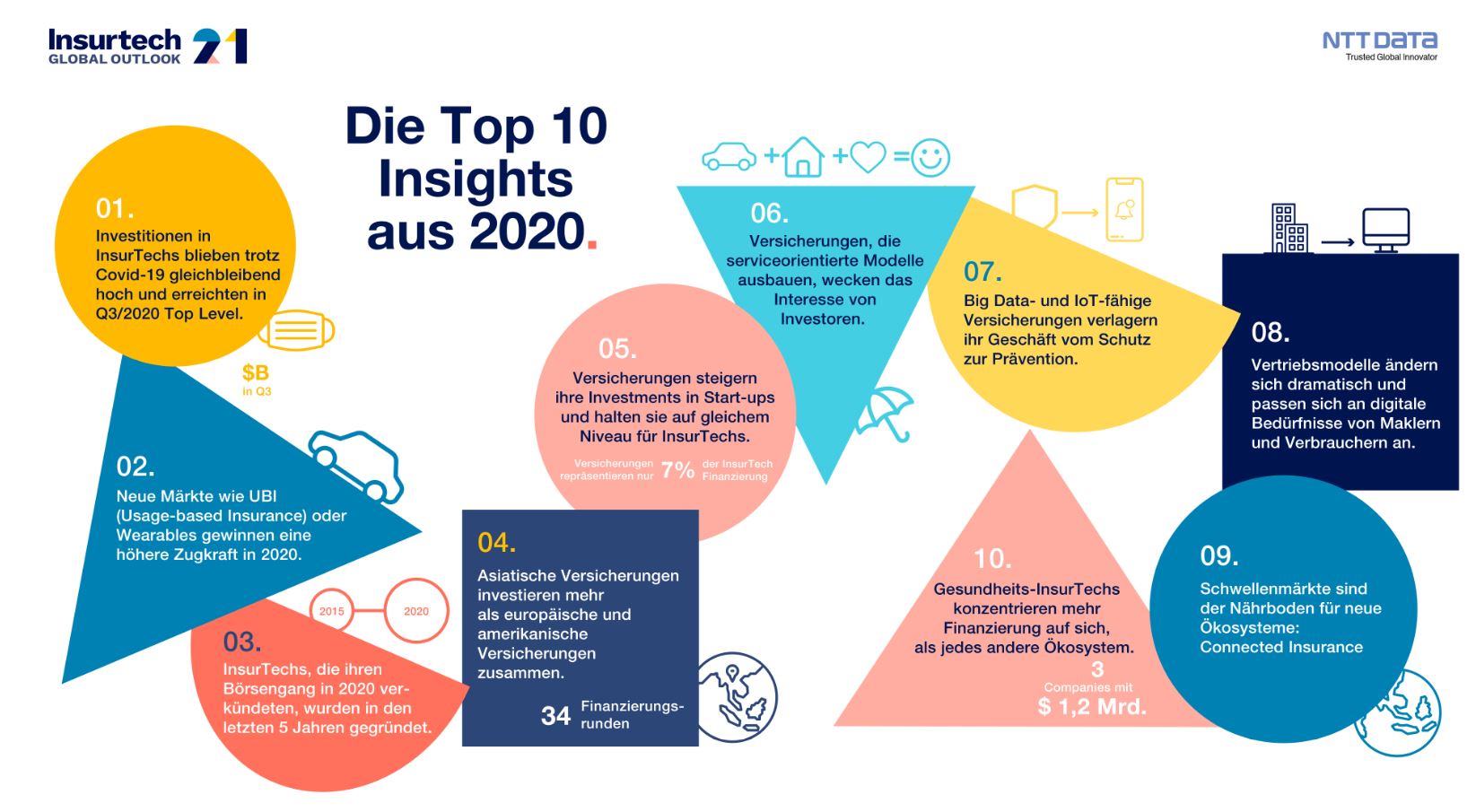

– Die Studie Insurtech Global Outlook 2021 von NTT DATA analysiert Trends, Herausforderungen und Chancen in der Versicherungsbranche. Sie liefert Expertenwissen zu Insurtech-Unternehmen mit dem größten Einfluss in dem Sektor.

– Im vergangenen Jahr investierten Versicherungsunternehmen fast 1,6 Milliarden Dollar in Startups, was einem Anstieg von 2019 auf 2020 um 61 Prozent entspricht.

– COVID-19 beschleunigt nutzungsbasierte Versicherungen (Pay-per-Use-Modelle), Telemedizin, Diagnosetools und die Digitalisierung des Vertriebs.

München, 27. Mai 2021 – NTT DATA, ein globaler Marktführer für digitale Geschäfts- und IT-Dienstleistungen, hat die aktuelle Ausgabe seiner Studie Insurtech Global Outlook 2021 vorgestellt. Die Studie analysiert die wichtigsten Trends im Insurtech-Ökosystem und den Einfluss, den fortschrittliche Technologien und neue Geschäftsmodelle im Jahr 2020 hatten.

Die Studie geht auf unterschiedliche Themen wie die von Insurtechs erhaltenen Investitionen nach Region, Sparten und Technologieinvestitionen detailliert ein. Außerdem wird analysiert, in welche Unternehmen die Versicherer investiert haben, wie sich diese Investitionen auf verschiedene Bereiche der Versicherungswertschöpfungskette verteilen, sowie die wichtigsten Entwicklungen in Bezug auf die sich etablierenden Ökosysteme, in denen sich Versicherer engagieren (insbesondere „Smart Mobility“, „Healthy Living“, „Smart Home“ und „Smart Enterprise“ für Unternehmen).

Die Ergebnisse der Studie zeigen, dass 2020 ein Jahr war, in dem sowohl Versicherer als auch Insurtechs die Folgen von COVID-19 auf sehr agile und innovative Weise abgemildert haben. Sie kommt sogar zu dem Schluss, dass sowohl viele etablierte Versicherer als auch Insurtechs selbst die Situation als weiteren Beschleuniger in ihren digitalen Transformationsprozessen nutzen konnten.

„Insurtechs werden mittlerweile auch von traditionellen Versicherungsunternehmen als wertvolles Asset wahrgenommen und – über Partnerschaften und Integrationen – gezielt genutzt, um ihre eigenen Digitalisierungsinitiativen weiter voranzutreiben. Insurtechs und deren neue Geschäftsmodelle detailliert kennenzulernen und zu verstehen, welchen Beitrag sie in der Versicherungsbranche leisten können, lässt erkennen, wie man neue Chancen nutzen und Herausforderungen mit besseren Erfolgsaussichten begegnen kann“, sagt Stefan Hansen, CEO und Geschäftsführer bei NTT DATA DACH.

Höhere Investitionen, Innovation, Personalisierung und Technologie als Basis der Trends

Die Insurtechs erleben gerade einen Rekordmoment. Sie konnten nicht nur die durch COVID-19 verursachte Unsicherheit überwinden, sondern auch mehr Investitionen anziehen. Die Marke von 7 Milliarden Dollar wurde erreicht, wenn man die Unternehmen berücksichtigt, die im Laufe des Jahres an die Börse gingen (Lemonade und Root die mit 1 Milliarde Dollar bewertet wurden).

Einerseits hat die Pandemie das Verbraucherverhalten verändert, auch im Versicherungssektor. Aus dem höheren Grad an Personalisierung ergab sich eine Beschleunigung neuer Geschäftsmodelle: Pay-per-Use-Modelle, Telemedizin, Diagnosetools oder die Digitalisierung des Vertriebs wachsen, ebenso wie Wearables, die im Laufe des Jahres weiter an Dynamik gewonnen haben. Hinzu kommen die Maklerplattformen und Cyberversicherungen, die 2020 relevante Investitionen und Ertragsankündigungen erhielten.

Andererseits hat die Pandemie die Versicherer nicht davon abgehalten, ihren Digitalisierungskurs fortzusetzen. Das bedeutet, dass die Vision der Versicherer, wie Insurtech die digitale Transformation und Innovation für den Sektor vorantreibt, weiterhin wirkt. Im vergangenen Jahr haben die Versicherer fast 1,6 Milliarden Dollar für Startup-Modelle bereitgestellt und damit die Investitionen im Vergleich zu 2019 um 61 Prozent erhöht, wovon 445 Millionen auf die Beteiligung an Insurtechs entfielen.

Der Blick auf die Details dieser Investitionen zeigt: Die Versicherer verwendeten die meisten ihrer Investitionen für Startups in der Wachstumsphase, mit durchschnittlich 23 Millionen pro Runde im Jahr 2020. Im Rahmen dieser Investments konzentrierten sich die Versicherungsinvestoren vor allem auf Unternehmen, die mit Technologien wie Cloud oder Mobile arbeiten, sowie auf neue Geschäftsmodelle, die sich mit der Personalisierung von Versicherungen, Aggregatoren, Plattformen und Vergleichsportalen befassen.

Diese neuen technologiegestützten Unternehmen – viele von ihnen basieren auf IoT und vernetzten Gegenständen (z.B. Wearables, Smart Home-Gegenständen oder vernetzten Autos) – leiten auch einen Philosophiewechsel bei den Versicherern ein. Sie leisten nicht mehr nur Schutz im Schadensfall, sondern werden zum Lebensbegleiter ihrer Kunden und unterstützen bei der Schadenprävention.

Versicherer und Startups nutzen neu gesammelte Daten und künstliche Intelligenz, um Schadenkosten zu reduzieren und zu managen, während sie Kunden helfen, unerwünschte Ereignisse zu verhindern. Darüber hinaus wirkt sich in diesem Jahr ein besonders starkes Wachstum des IoT auf alle Geschäftsbereiche aus: mit nutzungsbasierten Versicherungen für Fahrzeuge, Wearables für Gesundheit und Leben, aber auch mit Geräten zur Erkennung von Lecks und Überschwemmungen für zu Hause oder mit parametrischen Policen für Transport und spezielle Risiken im gewerblichen Bereich. Querschnittstechnologien unterstützen alle Geschäftsbereiche und tragen dazu bei, das Kundenerlebnis zu verbessern und die Verwaltung effizienter zu machen.

Schwellenländer und regionale Unterschiede bei Investitionen

Einige der asiatischen Akteure haben das Konzept der Ökosysteme im Versicherungssektor schon seit Jahren bestens verstanden. Das liegt vor allem daran, dass diese Region Zugang zu den drei Variablen hat, die notwendig sind, um Ökosysteme voranzutreiben: große Bevölkerungszahlen, hohe Technologieakzeptanz und eine geringe Versicherungsdurchdringung. In diesen riesigen Märkten gibt es eine große Bereitschaft zur Nutzung digitaler Technologien und im Allgemeinen eine sehr niedrige Versicherungsdurchdringung von einem Prozent, während ein konsolidierter Markt in einem anderen Gebiet fast fünf Prozent erreicht. Dadurch funktionieren diese B2B2C-Geschäftsmodelle für Insurtechs oder Versicherer bemerkenswert gut. Sie bieten Versicherungen – auch Mikroversicherungen – über die Kanäle anderer Akteure an, was einen neuen digitalen Vertrieb ermöglicht, der Elemente wie die Kosten der Kundengewinnung reduziert. So erzeugen diese vernetzten Ökosysteme außerdem weitere Verbesserungen, wie ein positiveres Kundenerlebnis oder den direkten Zugang zu Endkundendaten.

Nachdem die Beteiligung asiatischer Versicherer bereits in den Vorjahren relevant war, dominierten sie im Jahr 2020 bei den Super Deals oder Investitionsvereinbarungen mit der größten Sogwirkung und stellten europäische und amerikanische Versicherer in den Schatten. So führten vier asiatische Versicherungsinvestoren die größten Runden im Jahr 2020 an und investierten mehr als 1,1 Milliarden Dollar.

Deutlich werden auch zwei unterschiedliche Verhaltensmuster der Versicherer bei Investitionen. Einerseits liegt die Konzentration der Investitionen auf den am weitesten fortgeschrittenen Startups und stärker konsolidierten Modellen (den sogenannten Outliers) mit Einsätzen von mehr als 100 Millionen Dollar. Sie sind hauptsächlich in den Vereinigten Staaten und Asien angesiedelt. Andererseits zeigt die Studie, dass die größte Anzahl von Transaktionen jüngere Unternehmen betrifft, die anfangen, ihre Geschäftsmodelle zu nutzen (die sogenannten Standards) und die ihr Leistungsangebot ergänzen sowie einen Teil ihrer Wertschöpfungskette transformieren. Diese Unternehmen sind hauptsächlich europäisch, und die Einsätze liegen bei etwa 5 Millionen Dollar.

Mehr Informationen zur Studie und den 10 Schlüsselmaßnahmen für Versicherer finden Sie hier. Weitere Informationen rund um die Insurance Vision 2022 als ONE NTT DATA weltweit und Success Stories finden Sie auf der neuen Website für die Versicherungsbranche unter folgendem Link.

NTT DATA – ein Teil der NTT Group – ist Trusted Global Innovator von Business- und IT-Lösungen mit Hauptsitz in Tokio. Wir unterstützen unsere Kunden bei ihrer Transformation durch Consulting, Branchenlösungen, Business Process Services, Digital- und IT-Modernisierung und Managed Services. Mit NTT DATA können Kunden und die Gesellschaft selbstbewusst in die digitale Zukunft gehen. Wir setzen uns für den langfristigen Erfolg unserer Kunden ein und kombinieren globale Präsenz mit lokaler Kundenbetreuung in über 50 Ländern. Weitere Informationen finden Sie unter nttdata.com.

Deutschland unter de.nttdata.com

Österreich unter at.nttdata.com

Schweiz unter ch.nttdata.com

Kontakt

NTT DATA DACH

Cornelia Spitzer, BA

Hans-Döllgast-Str. 26

80807 München

+43 664 8847 8903

cornelia.spitzer@nttdata.com

https://www.nttdata.com/global/en/

Die Bildrechte liegen bei dem Verfasser der Mitteilung.

Eye Security, ein führendes InsurTech für Cyber-Security und Cyberversicherung, hat Christopher Lohmann in sein Board berufen. Als nichtoperatives Mitglied wird Lohmann Aufbau und Expansion von Eye Security in Europa unterstützen. Zudem vertritt er im Board die Interessen der Frühphasen-Investoren. Eye Security bietet innovativen und ganzheitlichen Cyberschutz für den Mittelstand an. Die Erweiterung des Boards ermöglicht es Eye Security, Wachstum und Expansion auf den europäischen Markt zu forcieren. Das Board von Eye Security besteht künftig aus Job Kuijpers (CEO), Vincent van de Ven (COO), Piet Kerkhofs (CTO), Alex Ferrara (Bessemer Venture Capital) und Christopher Lohmann.

Eye Security, ein führendes InsurTech für Cyber-Security und Cyberversicherung, hat Christopher Lohmann in sein Board berufen. Als nichtoperatives Mitglied wird Lohmann Aufbau und Expansion von Eye Security in Europa unterstützen. Zudem vertritt er im Board die Interessen der Frühphasen-Investoren. Eye Security bietet innovativen und ganzheitlichen Cyberschutz für den Mittelstand an. Die Erweiterung des Boards ermöglicht es Eye Security, Wachstum und Expansion auf den europäischen Markt zu forcieren. Das Board von Eye Security besteht künftig aus Job Kuijpers (CEO), Vincent van de Ven (COO), Piet Kerkhofs (CTO), Alex Ferrara (Bessemer Venture Capital) und Christopher Lohmann.